透視本土自動化上市企業(yè)2022年報&2023年一季度報,窺探市場反轉跡象

年報是反映一個企業(yè)發(fā)展狀況最硬核的數據,同時也是衡量企業(yè)規(guī)模與實力的關鍵指標。

近期,各A股上市企業(yè)年報披露落下帷幕,數據顯示,A股5160家已披露年報的上市企業(yè)中,4111家公司實現盈利,凈利潤超過百億元的公司達82家。這一數字表明,許多企業(yè)在 2022 年經歷了不平凡的一年,但仍然能夠保持強勁的盈利能力。那么,工業(yè)自動化企業(yè)在此次“年度業(yè)績大考”會有怎樣的表現呢?

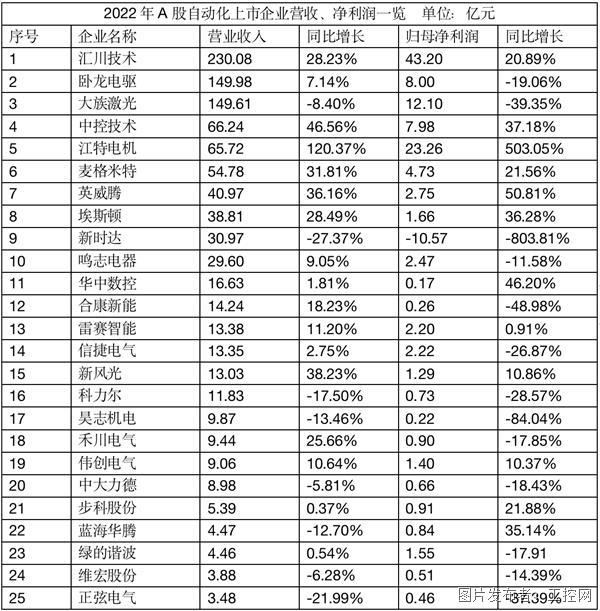

從本文所統計的25家企業(yè)2022年的營業(yè)收入來看,營收過百億的包括匯川技術、臥龍電驅、大族激光3家企業(yè);營收在50億-100億元區(qū)間內的有中控技術、江特電機、麥格米特3家企業(yè);營收在10億-50億元區(qū)間內的包括英威騰、埃斯頓、新時達、鳴志電器等在內共10家企業(yè);營收在10億元以內的共9家企業(yè)。

其中,有17家企業(yè)營收實現同比正增長,8家企業(yè)同比負增長;歸母凈利潤方面,12家企業(yè)實現同比正增長,13家企業(yè)出現增速下滑,其中,江特電機歸母凈利潤漲幅最高,達503.05%,新時達虧損明顯,歸母凈利潤同比增長為-803.81%;6家企業(yè)呈現增收不增利、冰火兩重天的局面。

我們從中選取幾家營收和歸母凈利潤均呈正增長&營收和歸母凈利潤雙雙下滑的幾家代表性企業(yè)分析:

● 2022年,匯川技術通用自動化類實現營收114.65億元,逆勢增長27.64%,其中通用伺服系統、通用變頻器、PLC&HMI、電液系統等主要產品份額均有突破;受房地產市場疲軟影響,電梯行業(yè)需求下滑,同比微增3.92%,營收51.62億元;新能源汽車業(yè)務實現營收50.88億元,同比增長70.02%。

● 2022年,中控技術在石化和化工兩大傳統優(yōu)勢領域仍然保持高速增長態(tài)勢,分別實現營收12.97億元(同比增長50.44%)、25.70億元(同比增長31.79%);建材行業(yè)實現營收1.55億元,同比增長68.67%;電池行業(yè)實現營收1.13億元,首次破億;制藥食品行業(yè)實現營收6.66億元,同比增長70.85%;油氣行業(yè)實現營收4.22億元,同比增長69.02%;冶金行業(yè)實現營收2.58億元,同比增長63.70%。

● 2022年江特電機營業(yè)收入比上年同期增長120.37%,主要受碳酸鋰價格大漲的影響,公司鋰板塊利潤大增,創(chuàng)造了歷史最佳業(yè)績。

● 2022年,麥格米特,公司智能家電電控產品銷售收入20.91億元,同比增長32.17%;電源產品銷售收入18.84億元,同比增長24.96%;新能源及軌道交通部件銷售收入5.27億元,同比上升94.60%;工業(yè)自動化產品銷售收入3.80億元,同比增長40.57%;智能裝備產品銷售收入2.97億元,同比下降20.53%;精密連接產品銷售收入2.73億元,同比增長108.80%。

● 英威騰2022年工業(yè)自動化實現營收22.97億元,同比增長11.8%;網絡能源實現營收7.29億,同比增長28.8%;光儲實現營收2.71億,同比增長206.6%;新能源汽車實現營收6.07億,同比增長116.6%。

● 2022年埃斯頓工業(yè)機器人及成套設備/智能裝備核心控制功能部件分別營收28.55/10.25億元,同比分別增長41.50%/3.78%;其中埃斯頓品牌工業(yè)機器人本體銷售收入增長超70%,繼續(xù)保持快速增長。

2022年自動化市場景氣度低迷,各自動化廠商積極尋找新的發(fā)力點。受益于新能源汽車、鋰電、光伏、工業(yè)機器人、電子及半導體等新興行業(yè)需求的持續(xù)高漲,以及行業(yè)政策和投資的雙重拉動,部分企業(yè)贏得先機獲得快速發(fā)展。此外,這些獲得營收的企業(yè)在發(fā)展過程中,既在努力橫向地拓展其產業(yè)鏈,也不斷豐富其產品的場景化應用能力,并加大研發(fā)投入,向綜合型的解決方案供應商轉型,盈利能力持續(xù)得到增強。

例如,匯川技術在工控市場需求放緩的情況下,公司緊抓新能源行業(yè)、新興設備制造業(yè)、存量市場產業(yè)升級的機會,實現 “結構性增長”同時,2022年投入研發(fā)費用高達22.29 億元,同比增長26.22%;

從傳統石化化工行業(yè)起家的中控技術,如今不斷向冶金、醫(yī)藥食品、電力、新能源等新行業(yè)拓展,當前公司向整體智能制造解決方案供應商轉型,通過產品線的擴張做大蛋糕,賦能下游工業(yè)智能化升級,并為中控技術提供了增量收入來源。2022年,公司持續(xù)加大研發(fā)投入,研發(fā)費用6.92億元,同比增長39.38%;

以電子電子和工業(yè)控制系統為核心技術的麥格米特逐漸在各業(yè)務領域建立了覆蓋全產業(yè)鏈的產品體系,包括工業(yè)自動化、新能源及軌道交通部件、電源產品、智能裝備、智能家電電控產品、精密連接六大領域。其下游應用端涉及了智能家電、光伏、半導體、工業(yè)自動化、新能源汽車充電樁等多個高景氣行業(yè),多業(yè)務齊開花,公司業(yè)績實現了穩(wěn)步發(fā)展。2022年麥格米特研發(fā)費用6.32億元,同比增長37.28%。

營收及歸母凈利潤增速雙雙下滑的企業(yè):

● 新時達業(yè)務主要分為機器人板塊、電梯板塊、工控板塊及運控板塊。受客觀因素影響,工業(yè)自動化行業(yè)需求收縮、預期減弱,3C行業(yè)整體下滑,公司運動控制產品受到影響,收入大幅下滑導致公司利潤下滑;公司產品電梯控制系統所屬的房地產行業(yè)景氣度欠佳,電梯業(yè)務收入下滑導致公司利潤下滑。

● 大族激光經營業(yè)績較上年同期有所下降,主要原因為公司及下游客戶受國內多點散發(fā)或集中爆發(fā)疫情影響,物流不暢、部分生產經營活動受阻,下游客戶投資趨于謹慎,公司訂單有所下降;公司在光伏行業(yè)、動力電池行業(yè)、核心器件等研發(fā)投入增加,大族全球智能制造基地建成投入使用等因素,均使公司人員薪酬支出及固定資產折舊等成本有所增長。

● 2022年,受國內外宏觀經濟下行,全球消費疲軟,昊志機電主要產品應用領域消費電子領域的終端客戶需求不及預期,以及市場競爭加劇等因素的影響,導致公司主軸產品營業(yè)收入、毛利率下降;同時,公司運動控制產品原材料價格上漲,導致運動控制產品成本上升,產品毛利率下降;此外,公司基于謹慎性原則對各類資產計提了資產減值準備,導致資產減值損失大幅增加,受上述因素綜合影響導致公司凈利潤同比下降。

● 2022年通用自動化景氣下行,中大力德減速電機業(yè)務營收同比-30.27%。2022 年國內工業(yè)機器人產量同比下降,公司在行業(yè)景氣下行期進行RV、諧波減速器的市場推廣,平均單價降低。疊加主要出口海外、毛利率高的傳動行星減速器份額占比下降,共同導致公司精密減速器板塊營收同比-20.29%。

● 維宏股份2022年報顯示,由于經濟恢復緩慢,終端需求不夠旺盛,致使終端生產廠商產能擴張意愿不夠強烈,進而影響機床需求下降。根據中國機床工具工業(yè)協會重點聯系企業(yè)數據顯示,數控金屬切削機床產量同比下降 22.7%。

● 正弦電氣主要業(yè)務涉及的建筑機械和物流行業(yè)受周期政策調控以及國內外市場環(huán)境變化的影響,客戶需求收縮,公司銷量下降,導致整體營收端承壓;另一方面,新能源行業(yè)爆發(fā)式增長,與公司所處的工業(yè)自動化行業(yè)的主要材料IC芯片、IGBT模塊、電容等原材料需求重疊,使得該部分原材料價格上漲,產品成本上升,綜合導致公司經營業(yè)績下滑。

從上述幾家企業(yè)年報營收及利潤下滑說明中可以看出,

過去一年,宏觀經濟下行,制造業(yè)持續(xù)承壓,加上疫情反復,對企業(yè)生產投資等活動開展產生不利影響,行業(yè)內需動力不足、原材料漲價、芯片缺貨等因素疊加影響,2022年工業(yè)自動化市場整體增長乏力,對部分企業(yè)營收情況帶來一定影響。同時外部環(huán)境的壓力對企業(yè)自身的經營管理也提出更大的挑戰(zhàn),包括資金壓力、管理的風險以及核心技術與研發(fā)人才的不足等。

國統局數據顯示,2023年一季度工業(yè)實現平穩(wěn)增長,一季度規(guī)模以上工業(yè)增加值同比增長3%。全國規(guī)模以上工業(yè)企業(yè)實現利潤總額15167.4億元,同比增速-21.4%,降幅較1-2月收窄3.7個百分點。一季度的三個月,制造業(yè)PMI指數均保持在榮枯線50以上,制造業(yè)保持持續(xù)擴張的態(tài)勢。

國統局提示,今年以來隨著疫情防控較快平穩(wěn)轉段,穩(wěn)增長政策持續(xù)顯效,市場需求回暖,產業(yè)鏈供應鏈加快恢復,工業(yè)生產出現了積極變化,企業(yè)預期總體向好。但也要看到,國際環(huán)境依然復雜嚴峻,外需增長存在不確定性,國內市場需求制約不足仍然存在,工業(yè)產品價格仍在下降,企業(yè)效益面臨不少困難。

近日,2023年A股自動化上市企業(yè)一季度報陸續(xù)出爐。后疫情時代,內外部環(huán)境都發(fā)生了變化,過去兩年受到疫情影響的行業(yè),今年開局是否會迎來反轉?讓我們通過企業(yè)一季度報一窺究竟。

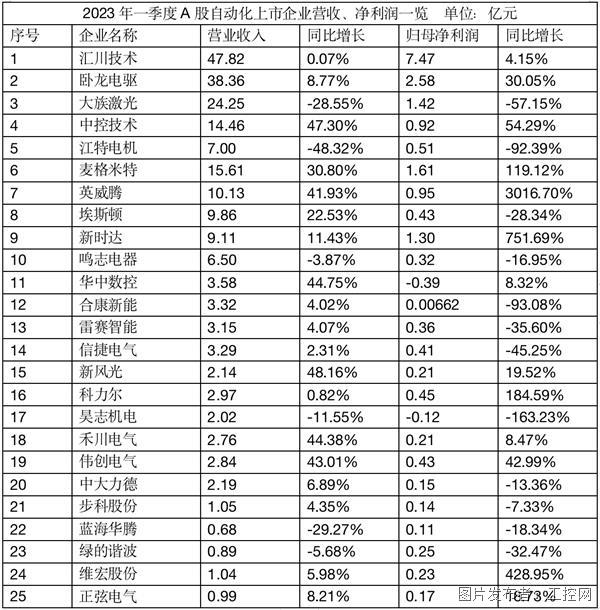

2023年一季度報中,有19家企業(yè)營收實現同比正增長,6家企業(yè)負增長;歸母凈利潤方面,13家企業(yè)實現同比正增長,12家企業(yè)出現增速下滑;6家企業(yè)呈現增收不增利的局面。大部分在2022年報表現平穩(wěn)的企業(yè),2023年一季度成績發(fā)揮依舊較為穩(wěn)定。

當然也有個別超常發(fā)揮的,例如表現最為搶眼的英威騰,一季度歸母凈利潤高達3016.70%,其中,工業(yè)自動化業(yè)務實現營業(yè)收入55866.28萬元,同比增長29.00%;網絡能源業(yè)務實現營業(yè)收入16932.67萬元,同比增長20.79%;新能源汽車業(yè)務實現營業(yè)收入12362.89萬元,同比增長29.88%;光伏儲能業(yè)務實現營業(yè)收入11536.36萬元,同比增長291.33%。

增長原因主要系公司抓住市場機遇,積極拓展營銷渠道,持續(xù)優(yōu)化內部管理,公司各板塊收入均實現穩(wěn)步增長;受規(guī)模效應、材料價格等積極影響,毛利率較上年同期也有所增長。

麥格米特圍繞重點下游領域打通產業(yè)鏈布局,同時發(fā)力國內和海外市場。2023年一季度智能家電電控、電源產品、新能源及軌道交通部件、工業(yè)自動化、智能裝備、精密連接六大業(yè)務板塊均實現不同程度增長,盈利逐漸改善,一季報業(yè)績表現超預期。

少數自動化企業(yè)的表現出現了兩極反轉的情況,2022年業(yè)績下滑的企業(yè),在2023年一季度實現逆風翻盤;2022年過得比較滋潤的企業(yè),在2023年一季度中表現卻令人大跌眼鏡。

例如,2022年業(yè)績風光的江特電機2023年一季度營收和凈利潤均呈現負增長態(tài)勢。鋰礦采選及鋰鹽制造是江特電機的主要收入來源,2022年實現營收53.13億,收入占比高達80%。2023年一季度,由于鋰鹽產品價格下跌,毛利下降導致營收和凈利潤大幅下滑,才造成了這“過山車”般的業(yè)績。

維宏股份在2023年一季度業(yè)績轉暖,主要受益于激光加工領域整體良好表現,伺服得到大幅推廣,重點標桿客戶訂單增長所致。

得益于物流行業(yè)客戶需求量大幅增加以及原材料價格回落,正弦電氣2023年一季度業(yè)績實現快速增長。

盡管2023年原材料價格漲幅較2022年有所緩解,且在國內疫情政策放開之后,自動化核心產品的傳統下游需求似乎并沒有像想象中一樣迅速反彈。新興領域的鋰電行業(yè)出現明顯收縮,光伏行業(yè)前景仍較為光明。總體來看,2023年一季度自動化下游行業(yè)整體復蘇跡象仍不夠明顯。

gongkong?市場研究認為,當前中國經濟處于疫后修復和政策靠前發(fā)力的復蘇上升期,內需存在緩慢回暖跡象,但外需仍在走弱。從拉動經濟的三駕馬車看,雖然消費在一季度整體表現有回暖趨勢,但是長期消費潛力仍然存在一定壓力。出口市場受到復雜國際形勢影響,出口結構正在發(fā)生變化,生產端也處于弱復蘇階段,工業(yè)產能利用率較低,上半年企業(yè)仍處去庫存階段,擴產意愿較弱。

2023年自動化市場受下游行業(yè)需求低迷的影響,會進入低速運行期,其中OEM市場會進入緩慢修復周期,項目型市場的增速較2022年有所減緩。廠商業(yè)績表現和下游需求可能存在一定“倒掛”現象。由于2023年不確定因素較多,6月份之后的市場走勢仍有待觀察。

自動化市場將何時到來迎來拐點?不同業(yè)內人士持不同看法。有人認為,自動化市場已經見底,未來將逐漸復蘇;也有人則認為,自動化市場仍然面臨困難,需要更長的時間才能恢復。

你的預判是什么?歡迎文末留言探討~

提交

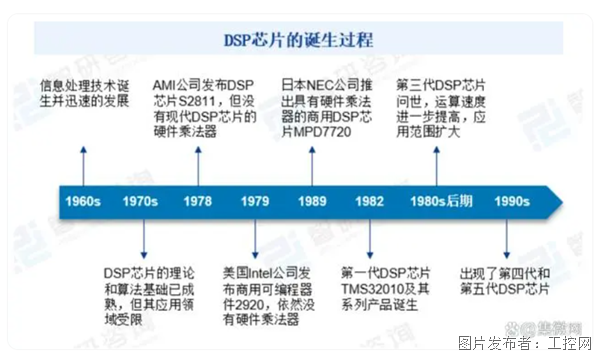

DSP應用市場的大蛋糕,國產廠商能吃下多少?

智能工控+存儲-星火存儲打造智慧存儲,助力產業(yè)創(chuàng)新

智能工控+存儲-金勝電子煥新品牌助力國產工控市場

應對人工智能數據中心的電力挑戰(zhàn)

?Saab UK 為深海勘探實現創(chuàng)新,降低潛水員及環(huán)境風險

投訴建議

投訴建議